Les auto-calls sont des produits financiers intéressants pour dynamiser sa gestion de trésorerie. Leur fonctionnement permet de percevoir des rendements indirectement liés à la performance des marchés actions, sans en subir la volatilité, tout en bénéficiant d’une garantie partielle en capital.

Face à une inflation élevée et des taux d’intérêt toujours très bas sur les placements sans risque, nombreux sont les investisseurs à la recherche de solutions pour bénéficier de rendements plus consistants.

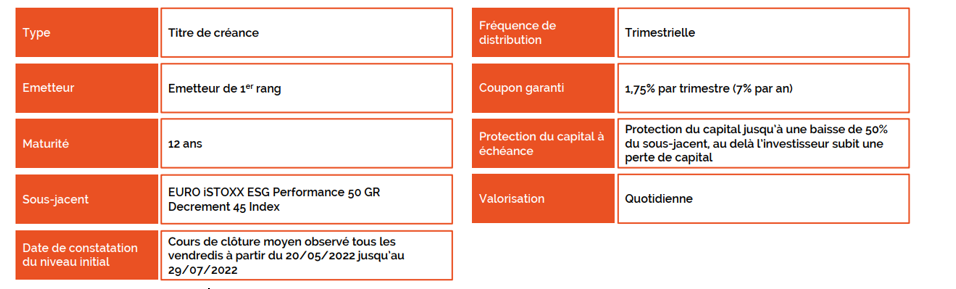

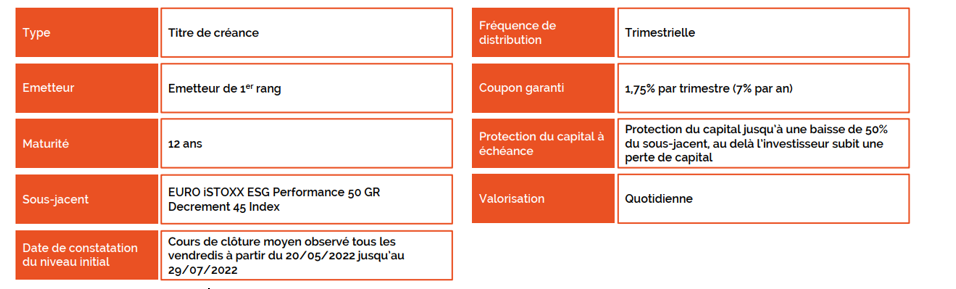

Parmi ces solutions figurent les « auto-calls », qui entrent dans la catégorie des produits structurés. Pour rappel, les auto-calls disposent d’une date de maturité souvent longue (de l’ordre de 10 ans) mais sont, dans la quasi-totalité des cas, remboursés de manière anticipée, offrant alors aux investisseurs un rendement prédéterminé selon la durée de vie atteinte. Certains produits peuvent offrir des rendements appréciables : l’un des auto-calls actuellement proposés par Pandat vise à délivrer un rendement de 7% par an (1,75% par trimestre), sous conditions.

Quelles conditions pour obtenir un rendement annuel de 7% ?

Comme tous les auto-calls, le produit en question est construit autour d’un sous-jacent issu des marchés actions, en l’occurrence l’indice EURO iSTOXX ESG Performance 50 GR Decrement 45. Il s’agit d’un indice actions européen, tenant compte de critères environnementaux, sociaux et de gouvernance (ESG) dans le choix des valeurs qui le composent. Les dividendes de ces entreprises sont pris en compte dans la performance de l’indice (« Gross Return » ou « GR »), tout en opérant chaque année un retrait de 45 points (« Decrement 45 ») face à l’indice EURO iSTOXX ESG Performance 50 (indice équivalent, hors dividendes).

Au cours de sa première année d’existence, le produit accumule un rendement de 1,75% par trimestre (7% par an). À la première date anniversaire du produit, deux scénarios sont possibles :

- Soit le niveau de l’indice sous-jacent est désormais plus élevé qu’au moment de l’émission du produit. L’auto-call est alors remboursé : l’investisseur retrouve son capital initial + un coupon de 7%. Il est fréquent qu’un auto-call soit remboursé à sa première date d’échéance. L’investisseur peut alors choisir de réinvestir ce capital sur un autre auto-call.

- Soit le niveau de l’indice sous-jacent est plus bas qu’au point de départ, auquel cas la durée de vie du produit est prolongée d’un trimestre supplémentaire (déclenchant une rémunération additionnelle de 1,75%).

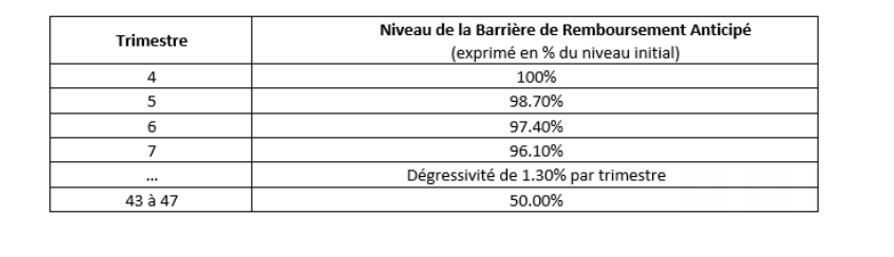

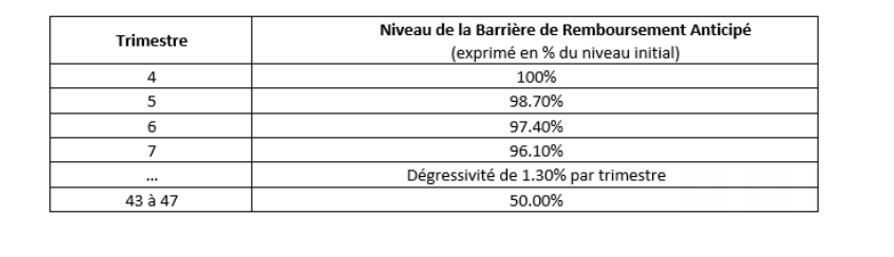

Dans le second cas, une fois ce trimestre écoulé, l’indice sous-jacent est de nouveau comparé à son niveau initial, auquel est retranché 1,30%. Si le niveau de l’indice sous-jacent est inférieur à 98,7% de son niveau initial, la durée de vie du produit est de nouveau prolongée d’un trimestre et le rendement de l’investisseur augmente de 1,75%. Et ainsi de suite pendant 12 ans : chaque trimestre, le niveau « barrière » pour déclencher le remboursement du produit est abaissé de 1,30% et l’investisseur engrange un rendement de 1,75% supplémentaire, soit 7% par an. Dans le cas où le produit serait finalement remboursé au bout de 5 ans, l’investisseur bénéficierait du remboursement de son capital initial + d’un coupon de 35%. Si le remboursement venait à être déclenché à l’ultime échéance (12 ans, soit 48 trimestres), l’investisseur serait remboursé du capital initial +84%.

Avantages et inconvénients

Cette situation a toutefois une limite : en cas de chute durable de l’indice sous-jacent, au point d’afficher un repli de plus de 50% à l’issue des 12 ans du produit, alors l’investisseur subit la totalité de cette perte et tous les coupons accumulés depuis 12 ans sont annulés. Il s’agit d’un scénario noir, statistiquement peu probable, mais possible. Il s’agit du seul cas dans lequel un investisseur peut perdre de l’argent en investissant sur un auto-call, mais dans ce cas la perte est élevée.

Bon à savoir : si l’indice chute de plus de 50% au cours de la durée de vie du produit, mais rebondit ensuite jusqu’à atteindre la barrière de remboursement, alors le produit est remboursé « normalement » et l’investisseur récupère bien son capital initial + les coupons accumulés. En clair : une chute temporaire de plus de 50% du sous-jacent ne provoque pas un arrêt de la durée de vie du produit.

En somme, l’intérêt de l’auto-call réside non seulement dans ses rendements attractifs, mais aussi dans sa garantie partielle en capital. On l’aura compris : si l’indice sous-jacent se replie dans des proportions mesurées, l’investisseur n’encaisse pas cette perte. Un repli modéré des marchés constitue même, dans une certaine mesure, une bonne nouvelle pour l’investisseur, qui bénéficie ainsi d’une prolongation de la durée de vie de son auto-call, et donc d’un rendement plus élevé à terme.

En résumé :

> Principales caractéristiques :

> Evolution de la barrière de remboursement relative au sous-jacent